Abordar en familia cuestiones como crisis económica reciente y a las diversas transformaciones del mercado potencia la conciencia financiera de los hijos

Fuente: Universidad de Granada

Investigadores de la Universidad de Granada apuntan que los niños que discuten problemas financieros con sus padres son estimulados a pensar en asuntos financieros, lo que aumenta su conciencia financiera. El trabajo analiza las diferencias en las puntuaciones en alfabetización financiera entre los 15 países que participan en el informe PISA.

Un estudio realizado por investigadores de la Universidad de Granada (UGR) señala que el papel de la familia es determinante en la alfabetización financiera de los hijos. Así, los/as niños/as que discuten problemas financieros con sus padres son estimulados a pensar en asuntos financieros, lo que aumenta su conciencia financiera.

Este trabajo, que publica la revista Children and Youth Services Review, ha sido elaborado por los profesores de la Facultad de Ciencias Económicas y Empresariales de la Universidad de Granada Dolores Moreno Herrero, Manuel Salas Velasco y José Sánchez Campillo, quienes han llevado a cabo un análisis econométrico multinivel que explica las diferencias en las puntuaciones en alfabetización financiera entre los 15 países que participan en el informe PISA (Programa Internacional para la Evaluación de Estudiantes, por sus siglas en inglés).

“La preocupación por la alfabetización financiera (financial literacy en inglés) de los ciudadanos, definida como la comprensión de conceptos financieros básicos como la inflación o el interés compuesto, ha ido en aumento en los últimos años debido, en parte, a la crisis económica reciente y a las diversas transformaciones del mercado financiero. Las finanzas también forman parte de la vida diaria de los más jóvenes. Según se acercan al final de la educación obligatoria, se encuentran ante decisiones complicadas y retos difíciles de carácter financiero”, señalan los investigadores del trabajo.

Consciente de ello, la Organización para la Cooperación y el Desarrollo Económico (OCDE) introdujo por primera vez en 2012 -y posteriormente en 2015- la evaluación de la competencia financiera en su programa internacional para la evaluación de estudiantes de 15 años (PISA).

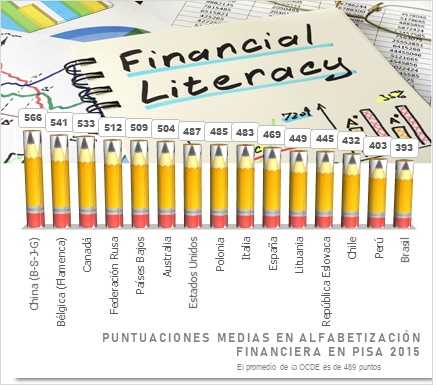

Los investigadores de la UGR han analizado las puntuaciones medias en alfabetización (competencia) financiera de los más de 125.000 estudiantes de los quince países que participaron en PISA 2015. Entre ellos, diez países o economías pertenecientes a la OCDE -Australia, Bélgica (solamente la Comunidad Flamenca), Canadá (solamente las provincias de British Columbia, Manitoba, New Brunswick, Newfoundland & Labrador, Nova Scotia, Ontario, y Prince Edward Island), Chile, Eslovaquia, España, Estados Unidos, Italia, Países Bajos y Polonia-, y cinco países o economías no pertenecientes a la OCDE ― Brasil, China (solamente las provincias de Beijing, Guangdong, Jiangsu y Shanghai), Federación Rusa, Lituania y Perú.

Las mejores puntuaciones fueron las de China (566), Bélgica (541) y Canadá (533). En el extremo opuesto, las peores puntuaciones correspondieron a los tres países sudamericanos que participaron en la evaluación: Chile (432), Perú (403) y Brasil (393). La puntuación de España (469) quedó significativamente por debajo de la media de la OCDE (489 puntos).

Variación entre países

“Al explicar las diferencias de puntuaciones entre países, comprobamos que un predictor significativo de la alfabetización financiera es un sistema educativo que funciona correctamente (aproximado por la calidad de su educación matemática y científica), y explica el 59% de la variación entre países en los resultados en alfabetización financiera”, detallan los autores.

Asimismo, dentro de cada país, los investigadores han estudiado qué papel juegan la familia y las experiencias de los jóvenes con asuntos del dinero en la adquisición de competencias financieras. En el primer caso, la socialización financiera de los jóvenes en el seno de la familia predice su competencia financiera.

“En concreto, discutir asuntos de dinero con los padres se asocia con puntuaciones más altas en alfabetización financiera en nueve países. Específicamente, en Australia, Bélgica, Brasil, Chile, Federación Rusa, Lituania, Países Bajos, Polonia y la República Eslovaca, hablar con los padres sobre asuntos relacionados con el dinero aumenta en más de 10 puntos la puntuación de alfabetización financiera obtenida por los estudiantes en las pruebas PISA, tras tener en cuenta los resultados de matemáticas y lectura (y otras características de los estudiantes y de sus escuelas), señalan los profesores de la UGR.

La idea detrás de este hallazgo es que, debido a que los padres ejercen una influencia clave en la vida de los hijos a medida que crecen, el conocimiento que tienen los jóvenes sobre el dinero está principalmente influenciado por sus padres. Por esta razón, los/as niños/as que discuten problemas financieros con sus padres son estimulados a pensar en asuntos financieros, lo que aumenta su conciencia financiera.

El valor del ahorro

Pero el desarrollo de la competencia financiera de los jóvenes también se asocia positivamente con la comprensión del valor del ahorro. “Los estudiantes de 15 años que no tienen suficiente dinero para comprar algo que quieren, prefieren ahorrarlo en lugar de pedir dinero prestado. Y existe un efecto positivo del valor del ahorro sobre las puntuaciones en alfabetización financiera en diez de los quince países considerados (más de 9 puntos), destacando Brasil, Eslovaquia y Lituania. En algunos países, la exposición a (y el uso de) productos financieros― en particular, tener una cuenta bancaria― también mejora el conocimiento financiero de los estudiantes”, apuntan los autores del artículo.

Los investigadores de la UGR también han verificado que los estudiantes de Australia, Bélgica, Canadá y España que tienen una cuenta bancaria obtienen mejores puntuaciones en alfabetización financiera (alrededor de 10 puntos) que los estudiantes de características similares que no poseen una cuenta bancaria.

Los autores advierten de que la incultura financiera es fruto del desconocimiento de nociones financieras básicas, y puede superarse a través de la educación financiera formal (a través de la instrucción), así como dentro del contexto de la familia (a través de la información).

En este último caso, las iniciativas de educación financiera dirigidas a los padres mediante la entrega de información y herramientas financieras serían deseables. En el primer caso, las desigualdades en los niveles de competencias financieras entre estudiantes dentro de las escuelas podrían reducirse mediante los sistemas de educación formal fortaleciendo el rendimiento en matemáticas y lectura; brindando igualdad de oportunidades de aprendizaje a niños y niñas; atendiendo las necesidades de los estudiantes de bajo rendimiento y atendiendo a los grupos que corren mayor riesgo de exclusión social, como inmigrantes y estudiantes de barrios marginales.

Suscríbete a nuestra newsletter

y recibe el mejor contenido de i+Descubre directo a tu email